自9月8日在香港IPO以来,农夫山泉(9633.香港)以超出市场预期的股价,一度赋予创始人钟睒睒中国新首富的光环,也让理性投资者对该公司的估值提出了种种疑问。随着9月24日该公司最新财报披露,其股价应声下跌,投资者的疑虑进一步增加。

疑问的核心是,农夫山泉的业务结构和盈利能力,如何支撑该公司明显高于中国乃至全球同行的估值水平?其主业饮用水业务明显领先,但如何巩固其水源地和销售渠道的护城河,存在新的不确定性。同时其今年以来快速下滑的功能饮料业务,会否继续低迷甚至拖累公司的持续成长?农夫山泉能够长期稳定地保持盈利增速吗?

9月24日晚间,农夫山泉发布了2020年中期业绩报告。报告显示,公司上半年总收入115.45亿元,同比下降6.2%;实现净利润28.64亿元,同比下滑0.43%。其中,包装饮用水产品收入71.02亿元,占总收入61.5%,同比增长0.7%;茶饮料产品收入 16亿元,同比下降10.7%;果汁饮料产品收入9.42亿元,同比下降9.7%。功能饮料产品收入14.48亿元,同比大幅下滑36.4%。同时,董事会决议不宣派截至2020年6月30日的半年度股息。

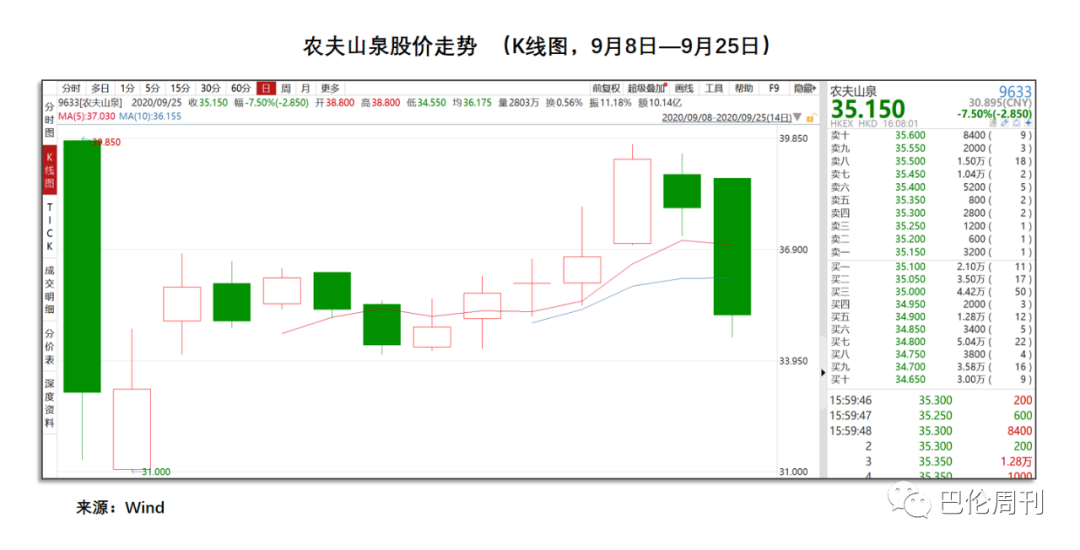

中报发布后的9月25日,农夫山泉股价跌幅高达7.5%,收盘价为35.15港元。事实上,对于前述疑问,过去三周的香港股市早已存在明显分歧。最直接的证据是,农夫水泉上市以来的股价走势,呈现较明显的高开低走、调整震荡的格局,其IPO发行价为每股21.5港元,上市第一天开盘价飙升至39.85港元的高位,后回落至36、37港元左右,最低曾至31港元。期间,农夫山泉被纳入恒生综合指数成分股,于9月22日起生效;9月23日,其股价大涨7%,至39港元,但随后两天,又迅速跌回36港元附近。三周以来,农夫山泉总市值位于3900亿至4200亿港元之间,市盈率(TTM)约70—75倍。

在农夫山泉上市前后,曾有研究机构分析认为,农夫山泉的业务稳健性与长期成长,堪比中国版的可口可乐。但根据《巴伦周刊》中国市值研究中心的对比分析,这家以包装饮用水为核心主业的中国公司,无论全球布局还是产品结构,均与可口可乐不具备充分、严谨的可比性。与此同时,作为中国饮用水市场的行业龙头,农夫山泉更可参考的同业对标公司,应当是占据美国饮用水市场近20%的雀巢。

从公开数据看,目前可口可乐公司(KO.美国)的市盈率约为24倍,雀巢(NSRGY.美国)的市盈率约为40倍,即使加上中国作为新兴市场的某些溢价,农夫山泉的合理市盈率也不应当长期超过50倍,因此,其相对合理股价应当在25港元左右,目前约35港元的股价存在较大不确定性。

如果非要像某些研究机构那样,认为农夫山泉是中国版的可口可乐,那么其参考市盈率就应当进一步回落至30倍左右,其对应股价将只能在15港元左右。所以,还是不要轻易拿可口可乐说事;回到包装水与饮料产品市场的竞争对比,结合农夫山泉的业务分析,更有利于投资者把握其内在价值。

中国饮用水市场有点甜

农夫山泉崛起于中国消费者日益重视饮食安全的二十年。“有点甜”版Slogan在1998年问世,“大自然的搬运工”在2008年迭代,分别映射着中国包装水行业大流通时代、品牌化时代的炙热战场。如今,市场正处在健康化时代的战事中局、高端化时代的初始期。

来自市场研究机构欧睿(Euromonitor)的数据显示,2019年,包装饮用水人均消费量的世界平均水平是45.2升,美国是170升,中国的数字是33.8升。以此为据,规模增长的天花板足够高;行业竞争虽激烈,尚未到需要惨烈搏杀的饱和态。全球企业增长咨询公司弗若斯特沙利文(Frost & Sullivan)预测,2019至2024年,中国包装饮用水行业的复合增长率将保持10.8%的水准,总规模将从2017亿元增至3371亿元。另有一些机构的增速预测在9%左右。

市场各方普遍认同,在饮用水这条软饮料黄金子赛道上,农夫山泉占先,优势明确。

2019年,包装饮用水业务为农夫山泉贡献了总营收的60%。根据弗若斯特沙利文的报告其在中国市场占有率达到20.9%,连续八年排名第一;它身后是占13%的怡宝,以及市占率均未超过10%的百岁山、康师傅、冰露、娃哈哈等。

2017-2019年,农夫山泉分别实现营收174.91亿元、204.75亿元及240.21亿元,营收复合增长率为17.2%;三年间,分别实现净利润33.86亿元、36.12亿元和49.54亿元,毛利率分别为56.1%、53.3%和55.4%。其中,包装饮用水业务在2019年的毛利率达60.2%,大幅领先同在H股上市的康师傅控股(0322.香港)与统一企业中国(0220.香港),虽然和高端白酒相比还有一点差距,但已经超过大部分高科技行业。

据《财经》杂志报道,国际管理咨询公司科尔尼(A.T. Kearney)大中华区总裁贺晓青指出,农夫山泉过去几年的高增长,得益于较强的营销、渠道能力和成功的新品开发。

天风证券的分析认为,农夫山泉拥有精细的渠道网络和执行效率,覆盖了243万家终端零售网点,通过以大商制为主导的经销模式,设置合理的KPI、良好激励措施和高效信息系统,形成了高效营销运营体系。

这种营销和渠道能力,是确保实现高市场占有率、高利润率、高应收账款周转率以及成本管控的关键。

一直有舆论不理解农夫山泉瓶装水毛利率之高。实际上,农夫山泉的商业模式并不是单纯地卖水;在成功将“水源地”概念植入受众心智之后,它出售的其实是“可以即刻安心解渴的性能”。即在尽可能多的场景,让人们随时能买到够喝、够清洁、够信任的水,并为其有效地定价,比如2元/瓶。某个角度上说,消费者是在购买水服务,甚于购买有形水商品。利润率高,是因为提供这种服务边际成本极低。农夫山泉在中国各地拥有10个优质天然水源,令大自然搬运工的定位得以充分兑现,并且降低了运输成本,增强了区域辐射能力。与国内主要竞争对手相比,农夫山泉的水源地数量与区域分布优势非常明显。2018年起,水资源费改为水资源税,成为营业税金及附加的一部分,不计入主营业务成本。而这10个水源地大部分在经济欠发达地区,通过与当地政府合作,公司还得到税收优惠及财政补助。其招股书显示,其他收入及收益由2018年的5.34亿元增加44.9%至2019 年的7.74亿元,大部分来自政府补助。

图1:中国主要饮用水公司水源地分布

水源地、品牌营销、渠道网络,三者浑然一体,构成了农夫山泉瓶装水业务的核心竞争力,是其整体庞大市值的最稳固基石。这一点是确定无疑的。

4000亿港元估值有点玄

然而,此前一些投资者给予农夫山泉的估值逻辑,建立在全面乐观的展望之上。业界的确期待,中国包装水市场能够保持10%的年均增速,也倾向于相信,领跑者将占据重要位置;只是,行业整体规模的增量会被如何瓜分,目前下定论也许为时尚早。农夫山泉自身的成长历程已经演示了,市场往往不会按照既有的势力份额同比例成长。此外,提升瓶装水产品单价的设想,同样没有充分考虑竞争因素。

另一方面,对于软饮料市场全品类蓝图的野望,才是农夫山泉满足市场期许的关键。国联证券的报告指出,农夫山泉主营包装水、果汁、茶饮料和功能饮料四个品类、11个子品牌,其中农夫果园、水溶 C100 和尖叫的品牌寿命均超过10 年。茶π已成长为十亿级产品,NFC果汁也进入上升通道。2019年,又推出了碳仌咖啡和植物酸奶两个品牌。2020年5月,推出了新产品「TOT」含气风味饮料;6月,推出了杯装咖啡饮料,作为铝罐线咖啡产品的延伸,其中包括无糖黑咖,低糖奶咖和低糖椰咖等三款口味。

图2:农夫山泉软饮料全品类矩阵

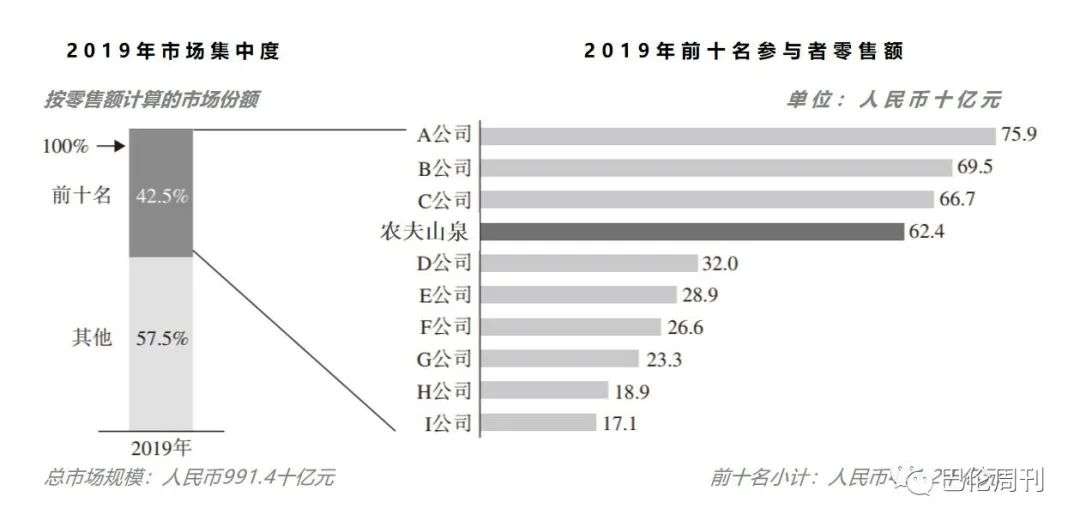

上述全品类布局,充分释放了农夫山泉的营销优势与渠道红利。弗若斯特沙利文的数据显示,中国软饮料市场集中度较低,按2019年零售额计算,前十名参与者合计仅占42.5%的市场份额,其中前四名共占27.7%,农夫山泉位列第四,这给予了业界诱人的遐想。

图3:2019年中国软饮料市场前十名参与者

来源:Frost & Sullivan,农夫山泉招股说明书

从业务结构看,2019年,农夫山泉各类产品业务在总营收中的占比分别为:包装饮用水,59.7%;茶饮料,13.1%;功能饮料,15.7%;果汁饮料,9.6%;其他,1.9%。

2017年至2019年间,农夫山泉的饮料产品有所成长,茶饮料年复合增长率为9.9%,功能饮料年复合增长率为13.5%,果汁饮料年复合增长率为25.5%。写在招股说明书里的自我评价是:“我们的包装饮用水产品和饮料产品均衡发展。”

不过值得稍加注意的是,在其整体业务结构中,瓶装水的比重仍在上升。2017年、2018年及2019年,包装饮用水的收入在农夫山泉总营收的占总营收比例分别为57.9%、57.5%与59.7%。2018年,包装饮用水产品贡献了农夫山泉总体营收增长的55.6%;2019年,这个比例反而上升至72.4%。

潜在的积极解释是,消费者需求健康化,导致瓶装水成为含糖饮料的替代品。只是,相同理由也被用来说明东方树叶等无糖产品的增长空间。

从中期业绩报告看,农夫山泉的包装饮用水龙头位置依然稳固,但距离全品类饮料公司的目标又远了一些。

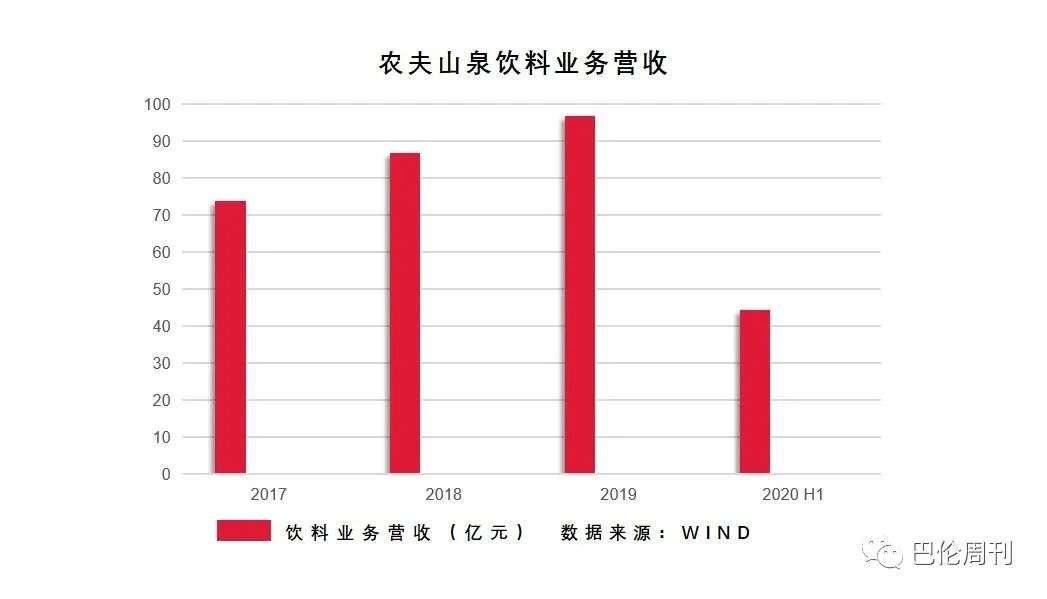

2020年上半年,新冠疫情给予农夫山泉饮料业务重大压力,报告显示,公司上半年总收入同比下降6.2%。其中,包装饮用水产品同比逆势增长0.7%;茶饮料同比下降10%;果汁饮料同比下降9.7%,功能饮料产品收入同比爆降36.4%。

显而易见,农夫山泉的饮用水产品抗压能力非常出色,相比之下,其功能饮料产品显得极为脆弱。疫情缓解后,公司饮料业务能否迅速回升,还有待观察。

图4:农夫山泉饮料业务营收

一位中国功能性饮料市场的资深人士告诉《巴伦周刊》中文版,农夫山泉推出的功能饮料产品,并不是行业内公认典型意义上的功能性饮料;更多的是依靠营销与渠道能力开拓市场,在产品定位与研发上,与深耕这个细分领域的企业还有一段差距。

农夫山泉的新产品有一项特质,都拥有较长的产品寿命,充分享用了渠道红利。相应的短板在于,始终缺少真正意义的明星饮料产品。疫情期间,零度可乐在全球市场仅下滑了4%,在中国市场实现增长;气泡水网红元气森林,依靠醒目的营销战役与更健康的代糖“赤藓糖醇”突起,月销售额破亿。

问题在于,投资者不能简单地做如此推断—— 既断定农夫山泉的饮用水王位不会动摇,又假设他人的饮料领先位置很有希望被农夫山泉赶超。

一直以来,市场声音热衷传播“中国版可口可乐”的说法。《巴伦周刊》中文版认为,这种对标耽于想象,疏于严谨。

不必赘述,可口可乐的业务繁衍以不可复制的可乐配方为起点。一个被忽略的疑问是,同样是要走向全品类饮料公司的蓝图,从碳酸品类出发的,与从包装饮用水出发的,是同一种公司吗?

《巴伦周刊》8月末的一篇报道指出,可口可乐目前正处于产品组合合理化的过程,以求形成具有更大增长潜力的全球、地区和本地品牌的集合。这意味着,可口可乐正将精力放在五个最有前途的类别上:可口可乐主品牌;风味气泡水;运动、咖啡和茶饮料;营养、果汁、牛奶和植物性饮料;其他新兴品类。

图5:可口可乐碳酸与非碳酸饮料主要品牌推出时间轴

就杜邦分析法的财务指标因素而言,可口可乐的销售净利率和净资产收益率更高,权益乘数更大;而农夫山泉的周转率更高。据公开财务报告,两者差异显著的还有费用控制能力,农夫山泉的行政支出占比自2017年后保持上升,2019年达到5.8%;同期,可口可乐依靠精细管理使其他营业费用持续下降,2019年低至1.23%。在品牌溢价与管理水平上,农夫山泉目前与可口可乐还有一段距离。

图6:农夫山泉与可口可乐部分财务指标(2019)

那么,基于对农夫山泉相对乐观的未来想象,它在饮料市场的估值参照系究竟应该如何选取?

悖论在于:如果真的对标可口可乐,后者在9月中旬的市盈率(TTM)约为24。参照这个市盈率,农夫山泉的股价应该在12港元/股上下。若认可“中国可口可乐”定位,60至80倍市盈率水平,明显是高估的。

如果希望对标美国市场的瓶装水冠军,则更吻合的目标应该是雀巢。雀巢目前的市盈率在40倍左右。以此为参照,农夫山泉的股价应该约为20港元/股。

图7:美国包装饮用水行业市场份额分布

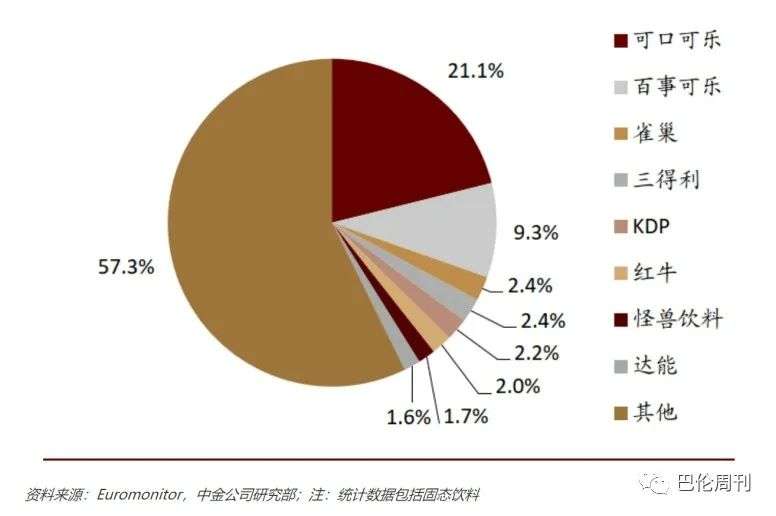

图8:2019年全球软饮料市场格局(按零售额)

如果观察日本市场的饮料公司龙头,三得利食品饮料公司目前的市盈率在21倍左右。

如果再进一步,采纳那个更具娱乐性的比喻——“水中茅台”,则贵州茅台和五粮液的市盈率目前都位于50倍附近。以此为参照,农夫山泉股价约为25港元/股。如果稍微用一点想象力,选取相邻的其他饮品品类,例如啤酒,则会看到,青岛啤酒的市盈率(TTM)也是50倍左右。

综合而言,参照可比公司进行PE法相对估值,农夫山泉的合理股价或为25港元。

但这种参照,只基于饮料市场的同业对比。若从更宏观的格局,来讨论长期视角下的投资标的选择,在“中国版可口可乐”的说法背后,是投资者对于挖掘、捕捉优质公司的渴望。

巴菲特和他的可口可乐,一直是流传最广的美好投资故事。人人都希望找到自己的可乐。

投资者需要了解的是,巴菲特对于可口可乐的持仓,三十余年来也在不断变化。据伯克希尔哈撒韦2020年二季报披露,目前在其重仓股中,第一、第二位分别是苹果公司与美国银行,可口可乐早已退居第三。而根据伯克希尔哈撒韦历年财报,可口可乐给予巴菲特的回报率历经了三个阶段的变化。在大约1988年至1998年间,可口可乐盈利大幅增长,带来十年10倍的增值。而在1999年至2009年间,巴菲特在其市值上几乎没有盈利,仅享有其分红回报。2010年后,可口可乐的股价重回上升轨迹,但年均收益水平已与最初那十年不可同日而语。

与此同时,巴菲特持股故事的主角更迭,苹果公司取代了可口可乐的位置。2016年初,伯尔希尔从每股100美元的股价买起,一路增持,逐渐重仓苹果;时至2020年,在4月份苹果宣布分拆股票之前,其每股价格最高达到了506美元。

巴菲特买入1988年的可口可乐,他所买入的,是那个年代的一种新兴生活方式,以及这种生活方式长周期价值的全球输出。从这个角度看,对巴菲特而言,如今的苹果就是当年的可口可乐。巴菲特对优质消费股的偏爱没有变,这两家公司的共性是:在特定周期内,拥有定价权、充沛的现金流、稳健增长的业务。

在投资哲学层面,经济周期、创新周期、生活方式都在变迁,故事中“巴菲特的可口可乐”的可比公司,不会再是另一家饮料公司。

还需要指出,可口可乐是一家品牌价值极高的全球性公司,而农夫山泉的海外市场探索才刚刚起步。目前,据其招股说明书披露,农夫山泉除对新西兰瓶装水品牌Otakiri Springs的收购项目之外,并没有确定任何具体的收购目标,也没有与任何具体收购目标进行商谈。农夫山泉希望藉由收购Otakiri Springs尝试将其生产制造能力、供应链管理能力和销售渠道拓展能力应用于海外市场。在2020年中期业绩报告中,相关进展没有更新。

水源地是护城河,但河并不那么深

8月28日,青岛啤酒集团与雀巢集团联合宣布,双方达成健康饮用水战略合作。雀巢公司接受青岛啤酒集团收购旗下在中国大陆水业务的提议。

包装饮用水并不是一个拥有森严壁垒的领域。渠道护城河的坚固度,有时还取决于主要对手和新晋竞争者的决心。

从健康需求角度,水源地是一种具备内在价值的品牌护城河。但它在很大程度上是消费者的心智之争。农夫山泉自1999年宣布不再生产纯净水,配合成功的营销战略,在相同价位产品上形成了鲜明的比较优势。

根据《食品安全国家标准包装饮用水GB19298》的规定,中国市场的纯净水与天然水工艺有清晰差别,但饮用安全标准并没有本质差异。天然水采用精度相对更低的过滤工艺,除此之外,这两个子品类的感官要求、理化指标、污染物限量、微生物限量、食品添加剂等五个指标几乎没有差别。

图9:食品安全国家标准对纯净水和天然水的规定

仅以饮水安全为刚需,就满足“即刻饮水的功能”而言,各大瓶装水品牌需要反复争夺,随时处在此消彼长的动态竞争中。例如,今麦郎、娃哈哈等近年纷纷选择耕耘中国特色,进行“白开水”子品类的开创。

不应忽略的,还有成本方面的不确定因素。用于生产瓶身的PET材料2017-2019年在销售成本中的占比分别为29.0%、31.9%及31.6%,是原材料成本中最大的组成部分。而PET价格与国际油价水平相关,进而直接影响包装水行业的毛利率水平。农夫山泉毛利率由去年同期的56.1%上升3.8个百分点至59.9%,据中期业绩报告披露,“这主要是因为PET采购价格的降低和产品结构的变化。”显然,饮料公司股票投资者还应及时关注未来的国际油价走势。

在农夫山泉极具优势的渠道方面,新威胁也并非不存在。按照欧美成熟市场的经验,除巨头品牌、本地品牌之外,还有第三个竞争方——零售商自营品牌。根据欧睿的报告,渠道商拥有通过低价策略抢占市场的机会,在美国瓶装水行业,渠道商自有品牌份额已从2010年的29.3%提升至2019年的41.4%;在西欧,渠道商自有品牌占比约24%,以英国为例,Tesco和Asda超市自营品牌份额分别为9.7%和5.5%,排名第4和第6。稍加观察发现,这种趋势在中国市场也已出现,以便利店渠道为例,2020年,便利蜂已上架了1.5L装的自有品牌瓶装水,每瓶售价要比农夫山泉和怡宝低0.5元。

2L以上的大包装水是新的销量增长点。小包装水的份额在逐渐集中,而以家庭、餐馆等为主要场景的大包装水还处在销售量攀升的初期。农夫山泉对餐饮业和家庭端的渠道拓展,取得了不少进展。2018年、2019年,中大规格产品收入在其包装饮用水总收入中的占比连续上升。据最新的中期业绩报告,2020年上半年,农夫山泉中大规格包装饮用水产品收入同比增长超过26.2%。

毋庸置疑,农夫山泉是中国及全球软饮料行业盈利能力最强的企业之一。2017年、2018年及2019年,净利润率分别为19.4%、17.6%及20.6%。

投资者需要了解的是,农夫山泉有较强能力保持收入与利润的平稳增长,若希望实现更高水平的业务增速甚至爆发,仍需面临各种因素的挑战。《巴伦周刊》中文版曾就前述疑问致函农夫山泉调研,截至发稿前,未能获得公司方面回应。

《巴伦周刊》中文版认为:农夫山泉是一家拥有扎实盈利主业的饮料行业龙头公司,但它并不是中国版的可口可乐。参考全球及中国同行估值水平,目前70倍的市盈率明显高估。投资者在买入该公司股票时,应考虑当时的股价是否合理,并持续考察其饮用水产品与饮料产品业务状况,关注其盈利增速,能否回应估值水平的期待。